https://www.asterios.it/catalogo/la-teoria-della-moneta-moderna

La scorsa settimana, il presidente della Fed statunitense Jay Powell ha tenuto una testimonianza al Congresso degli Stati Uniti sull’inflazione e la politica monetaria della Fed. Ha spaventato i mercati finanziari quando è apparso per dire che gli ultimi dati sull’economia richiederebbero probabilmente ulteriori aumenti dei tassi di interesse e a un ritmo più veloce. Powell ha sostenuto che sebbene il tasso di inflazione principale fosse diminuito, il tasso di inflazione “core”, che esclude i prezzi dell’energia e dei generi alimentari, è rimasto “vischioso”. Inoltre, il mercato del lavoro statunitense sembrava ancora eccezionalmente forte, giustificando la necessità di controllare l’impatto di eventuali aumenti salariali. Ha nuovamente suggerito che sarebbe necessario aumentare ulteriormente il tasso ufficiale della Fed (che stabilisce la base per tutti gli altri tassi sui prestiti) fino a quando i costi salariali non saranno sotto controllo.

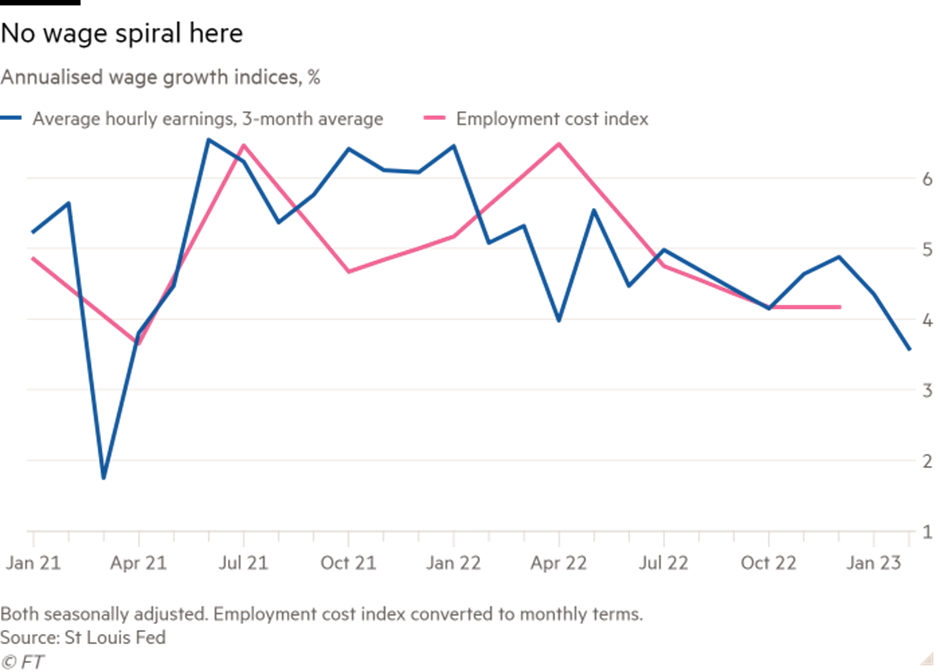

Ancora una volta, Powell, come altri governatori delle banche centrali, ha affermato che l’inflazione era guidata dalla “domanda eccessiva” e anche dal rischio che l’aumento dei salari provocasse una spirale “salari-prezzi”. Ma ci sono molte prove che non è stata la domanda eccessiva o la spinta salariale a causare l’accelerazione dell’inflazione. Ho offerto tali prove in diversi post precedenti. E in un post recente, ho raccontato un lungo studio di Joseph Stiglitz che offriva dati completi che mostravano che l’inflazione era causata da carenze dal lato dell’offerta e non da “domanda eccessiva”.

Da allora, sono apparse ulteriori prove a sostegno della storia della fornitura. Un recente articolo ha rilevato che quando l’economia è uscita dai blocchi e dal crollo della pandemia di COVID, si è verificato un passaggio all’acquisto di più beni. Tuttavia, i produttori non sono stati in grado di far fronte a questa ondata. “La nostra scoperta principale è che lo spostamento della domanda di consumo dai servizi ai beni può spiegare gran parte dell’aumento dell’inflazione negli Stati Uniti tra il 2019:Q4 e il 2021:Q4. Questo shock di riallocazione della domanda è inflazionistico a causa dei costi di aumento della produzione nei settori di produzione di beni e perché tali settori tendono ad avere prezzi più flessibili rispetto a quelli che producono servizi”.

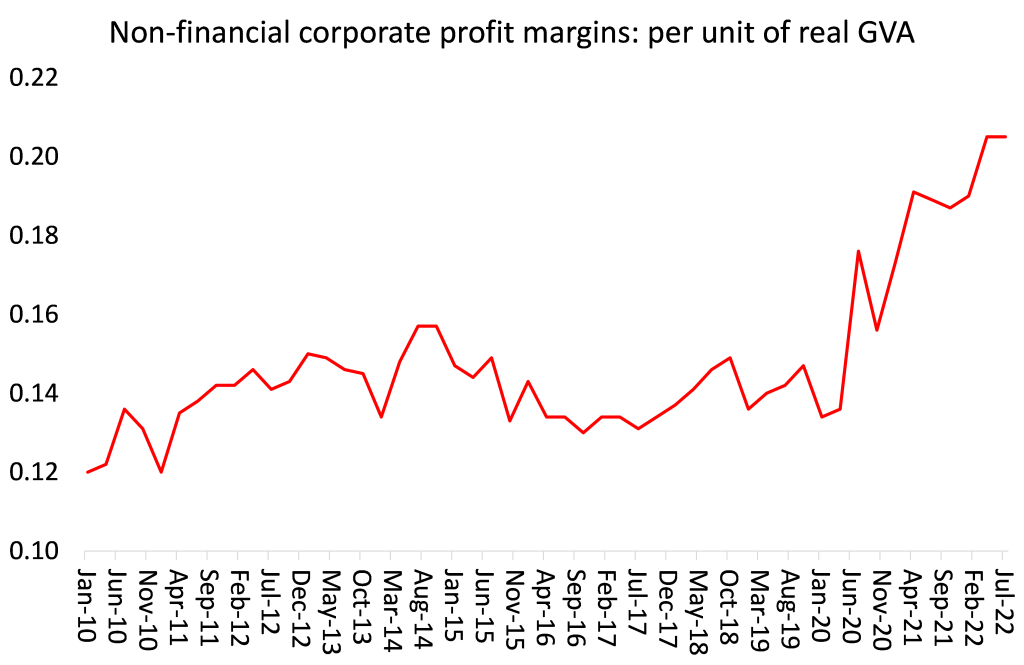

E ci sono ulteriori prove che il picco inflazionistico sia stato guidato principalmente dai costi non del lavoro (materie prime, componenti e trasporti) e dai forti aumenti dei margini di profitto. Gli aumenti salariali hanno dato il contributo minimo.

Gli ultimi dati statunitensi sugli aumenti salariali confermano che non c’è inflazione da ‘spinta salariale’.

E questo non è solo negli Stati Uniti. Nell’Eurozona, è ancora più vero che i costi e i profitti non legati al lavoro hanno guidato i tassi di inflazione. La BCE ha recentemente pubblicato una stima dei contributi di profitti, tasse e costo del lavoro all’inflazione EZ.

Bene, anche così, si può sostenere che una politica monetaria più restrittiva, vale a dire l’aumento dei tassi di interesse per aumentare il costo del prestito e la riduzione dell’offerta di moneta vendendo lo stock di obbligazioni delle banche centrali, possa ancora abbassare l’inflazione? Bene, non secondo l’analisi della stessa BCE. In uno studio, la BCE ha rilevato che un aumento del tasso di interesse di 1 punto percentuale riduce l’inflazione solo di circa 0,1-0,2 punti percentuali. La BCE stima inoltre che il maggiore effetto negativo anno su anno degli aumenti dei tassi sul PIL si materializzerà solo dopo nove trimestri!

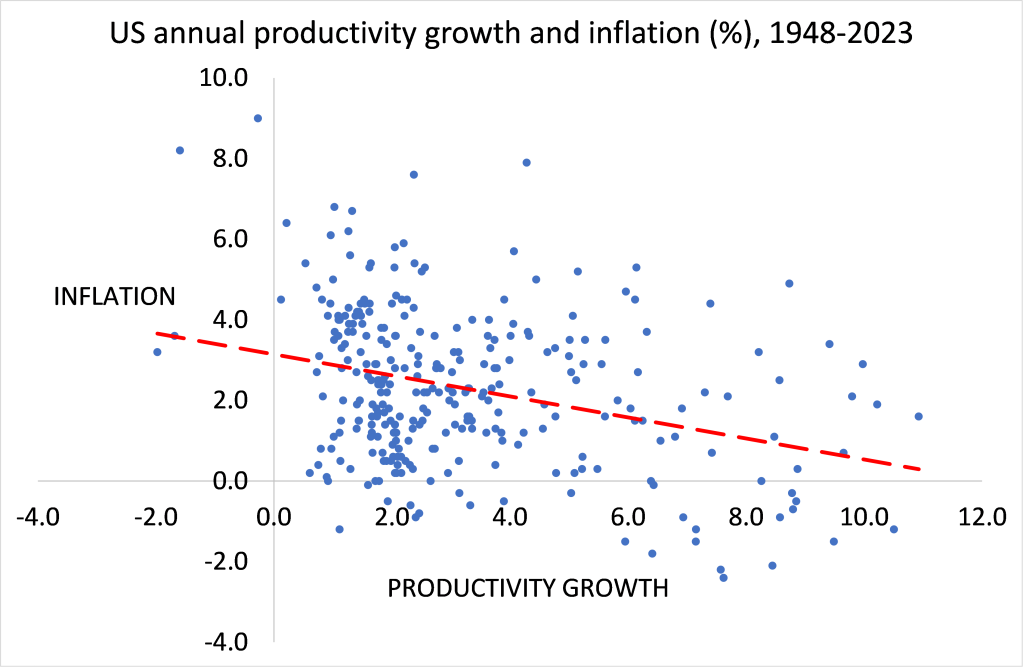

È il lato dell’offerta che è la chiave dell’inflazione. In particolare, a lungo termine, è il tasso di crescita della produttività in qualsiasi economia. Se la crescita della produzione per addetto rallenta o addirittura diminuisce, i costi per unità di produzione aumenteranno e ciò costringerà le aziende a cercare di aumentare i prezzi. Un altro documento recente ha sostenuto che “shock dei costi a livello di settore e colli di bottiglia dell’offerta” creano le condizioni per le aziende con un certo potere di determinazione dei prezzi per aumentare i prezzi per proteggere i margini di profitto. Diventa “inflazione dei venditori”.

La crescita della produttività è la chiave dell’inflazione. In effetti, esiste una forte correlazione inversa (0,45) tra crescita della produttività e tassi di inflazione negli ultimi due decenni.

Powell ora sta parlando di andare più in alto e più velocemente con i tassi. Ma l’impatto dei precedenti rialzi non ha quasi influito sull’inflazione. E il controllo dell’offerta di moneta non sembra avere molto effetto sull’inflazione, contrariamente all’opinione dei monetaristi. La Banca dei Regolamenti Internazionali (BRI) è l’associazione internazionale delle banche centrali a livello globale. I suoi economisti sono risoluti monetaristi e sostenitori della scuola austriaca del libero mercato. In uno studio recente, la BRI ha rilevato “una correlazione statisticamente ed economicamente significativa in una serie di paesi tra la crescita monetaria in eccesso nel 2020 e l’inflazione media nel 2021 e nel 2020”. John Plender del Financial Times, un altro esperto della scuola austriaca, lo ha concluso“Non devi essere un vero e proprio devoto della teoria quantitativa del denaro per vedere che l’esuberanza dei prezzi delle case e delle azioni statunitensi lo scorso anno è stata sostanzialmente dovuta a troppi soldi che inseguono troppo pochi asset”.

Nota due cose qui. Innanzitutto, c’è la causalità. Come ammette la BRI “Il dibattito sulla direzione della causalità nel legame tra denaro e inflazione non è stato completamente risolto. L’osservazione che la crescita della moneta oggi aiuta a prevedere l’inflazione domani non implica, di per sé, causalità. Potrebbe essere che “è il reddito, non il denaro, che fa aumentare la spesa, con l’evoluzione dei saldi monetari che funge da segnale”. Ma poi la BRI continua a sostenere che “la causalità non è né necessaria né sufficiente affinché il denaro abbia un contenuto informativo utile per l’inflazione, che è il nostro obiettivo qui”. Veramente? Sicuramente importa se è l’attività economica, la produzione e la crescita della spesa a guidare l’offerta di moneta complessiva o viceversa?

In secondo luogo, Plender osserva che l’aumento dell’offerta di moneta è associato all’aumento dei prezzi delle case e dei prezzi delle azioni, senza menzione dei prezzi di beni e servizi. E quello è il punto. La forte crescita dell’offerta di moneta e i bassi tassi di interesse fino al punto della pandemia non hanno portato all’aumento dei prezzi e all’accelerazione dell’inflazione nei negozi. Invece, l’offerta di moneta ha alimentato un boom del credito espresso in un boom nel settore immobiliare e delle attività finanziarie.

Ciò che manca nell’argomentazione monetarista è che i cambiamenti nell’offerta di moneta possono anche significare cambiamenti nella velocità del denaro, cioè il tasso di rotazione dello stock di denaro esistente. Se la velocità del denaro diminuisce, significa che i detentori di denaro contante non lo spendono in beni e servizi, ma lo accumulano in depositi o investono in proprietà e attività finanziarie. Quindi, con l’accelerazione della crescita dell’offerta di moneta nei primi due decenni di questo secolo, la velocità del denaro è diminuita quando il denaro è stato utilizzato nella speculazione finanziaria e immobiliare.

Ma nota il cambiamento dalla pandemia. La Fed ha ridotto l’offerta di moneta per controllare l’inflazione. Dopo essere esplosa nel 2020 durante la crisi pandemica, l’offerta di moneta si sta ora riducendo.

Ma al contrario, la velocità di quella massa monetaria sta aumentando, contrastando l’impatto di una politica monetaria più restrittiva. Ciò rende qualsiasi politica monetaria restrittiva inefficace sull’inflazione, ma non necessariamente sulla crescita economica e sull’occupazione. La politica della Fed non funzionerà se non per accelerare qualsiasi scivolamento nella recessione economica. I ricercatori della Cleveland Fed hanno analizzato le più recenti proiezioni economiche del FOMC. Il loro modello prevede che l’attuale previsione sulla disoccupazione del FOMC porterebbe l’inflazione core PCE al 2,75% ma solo entro il 2025. E sarebbe necessaria una “profonda recessione per raggiungere” la proiezione dell’inflazione del 2,1% a cui mira la Fed.

E ora abbiamo il crollo della SVB a seguito degli aumenti dei tassi di interesse della Fed. Vedi il mio post . In effetti, ciò potrebbe costringere la Fed a sospendere il suo piano per aumentare i tassi di interesse più in alto e più velocemente. La Fed è intrappolata in un dilemma: più rialzi dei tassi potrebbero significare più fallimenti bancari e recessione; ma fermare gli aumenti significa che la Fed è sdentata nell’affrontare l’inflazione.

Il peggio deve venire per il cosiddetto sud globale. Se la Fed continua a salire, il dollaro USA riprenderà forza dopo la recente breve pausa (grafico sotto).

Il debito globale totale supera ora i 300 trilioni di dollari, o il 345% del loro PIL combinato, rispetto ai 255 trilioni di dollari, o il 320% del PIL, prima della pandemia di covid-19. Più il mondo diventa indebitato, più è sensibile agli aumenti dei tassi. Per valutare l’effetto combinato dell’indebitamento e dei tassi più elevati, The Economist ha stimato il conto degli interessi per imprese, famiglie e governi in 58 paesi. Insieme, queste economie rappresentano oltre il 90% del PIL mondiale. Nel 2021 la loro spesa per interessi era di 10,4 trilioni di dollari, ovvero il 12% del PIL combinato. Nel 2022 aveva raggiunto l’incredibile cifra di 13 trilioni di dollari, pari al 14,5%. Poiché gran parte del debito delle economie del Sud del mondo è in dollari, un dollaro in apprezzamento rispetto alle proprie valute è un onere aggiuntivo. Le economie in via di sviluppo ora spendono di più per il servizio del debito estero che per la salute dei propri cittadini!

Quindi non solo la recessione è all’ordine del giorno nelle economie del G7, ma il crollo del debito sta già iniziando nelle economie “in via di sviluppo” (ad esempio Sri Lanka, Zambia, Pakistan, Egitto).